翻訳|depreciation

精選版 日本国語大辞典 「減価償却」の意味・読み・例文・類語

げんか‐しょうきゃく‥シャウキャク【減価償却】

- 〘 名詞 〙 使用または時の経過などによる固定資産(土地を除く)の価値の減少を算定し、それに相当する金額を決算期ごとに固定資産の帳簿価額から控除し、損金の額に算入すること。また、その会計上の手続。〔袖珍新聞語辞典(1919)〕

改訂新版 世界大百科事典 「減価償却」の意味・わかりやすい解説

減価償却 (げんかしょうきゃく)

depreciation

建物,機械等の有形固定資産や鉱業権,特許権等の無形固定資産は,取得後,使用や時の経過などの原因によりしだいにその経済価値を消耗し,やがて廃棄しなければならない。減価償却とは,この事実に対応して,固定資産の経済価値の消耗分を減価としてとらえ,その額を一定の方法により,その資産が取得されてから廃棄されるまでの各事業年度に配分する会計処理の手続をいう。

固定資産の経済価値の消耗は,商品や材料の場合と異なり,量的に直接把握できないため,なんらかの形で間接的に推定(予測)しなければならない。その推定は,通常,第1に固定資産が物的にも経済的にも企業目的に役立つ経済価値の量(提供可能なサービスの総量)を年数や産出量などで把握するとともに,第2に固定資産が廃棄時にもつと思われる経済価値の金額を予測計算したうえで,行われる。第1の面は,多くの場合,年数で把握されるため,その推定年数は耐用年数と呼ばれ,第2の面は,廃棄時の予想スクラップ価値で,残存価額と呼ばれる。両者の推定値いかんにより減価償却額が左右され,計算上重要な意味をもつので,正確な推定が期されるが,将来の事実にかかわることであり,厳密な正確性を求めることは難しい。とくに耐用年数の推定は,技術進歩の激しい時に困難に直面する。制度的には,公平性を維持するためからも,耐用年数,残存価額とも社会的に統一した数値が決められるのが通例である。実務では,税法上の規定にのっとって行われることが多い。なお,推定値と実際値の誤差は,廃棄時等に事実が判明した時に,過去の損益の累計額に負担させる形で修正される。減価償却は,推定(予測)計算という特質をもつため,予測可能な要素に基づく経済価値の消耗分の把握を基本とするが,固定資産の価値は予測できない災害等の突発事故によっても消滅する。予測できない事実による消滅は,予測可能な要素による普通の減価償却と区別して特別償却ないし評価減と呼ばれる。それは,臨時的性格のもので時として臨時償却とも呼ばれる。ただし,ここでいう特別償却は,日本の税法が特定産業の育成等を目的として,正規の償却額にプラスして一定額の特別償却額を損金として認める結果計上される租税特別措置法上のものとは区別される必要がある。

減価償却の目的は,種々の角度からとりあげられてきたが,基本的には,正しい損益計算を行うため,固定資産の経済価値の消耗分をその事実に即して各事業年度の費用として割り当てる費用計算にある。もちろんその結果,費用化分は収益から回収され,固定資産の取替資金として役立つし(取替資金計算目的),また費用化された減価償却の累計額を考慮することによりその時点の固定資産の財産的価値を把握するのにも役立つ(財産計算目的)が,いずれにも限界があり,本質的目的とはされえない。

減価償却法

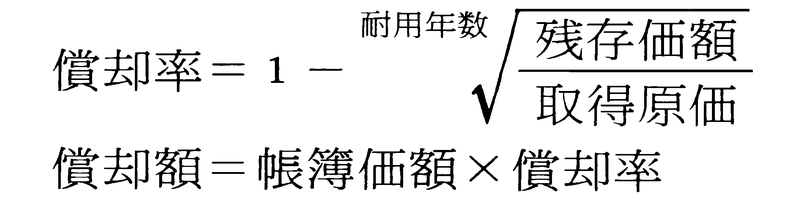

減価償却の計算方法には種々のものがあるが,一般的方法としては定額法,定率法,産高比例法があげられる。(1)定額法とは,毎事業年度の償却額が一定額となるような計算方法で直線法とも呼ばれ,つぎの算式で計算される。 この方法は,固定資産の経済価値の消耗が毎年度均等に生ずるという考えによるもので,計算も簡単で費用の均等負担という面で長所をもつ。反面,耐用年数の途中で廃棄せざるをえない場合,投下資金の全部は回収できないという危険性があり,安全性の面で難点がある。(2)定率法とは,資産の帳簿価額(取得価額から過去の償却額の累計額を差し引いた額)に一定の償却率を掛けて,各年度の償却額を算出する方法で,つぎの計算式による。

この方法は,固定資産の経済価値の消耗が毎年度均等に生ずるという考えによるもので,計算も簡単で費用の均等負担という面で長所をもつ。反面,耐用年数の途中で廃棄せざるをえない場合,投下資金の全部は回収できないという危険性があり,安全性の面で難点がある。(2)定率法とは,資産の帳簿価額(取得価額から過去の償却額の累計額を差し引いた額)に一定の償却率を掛けて,各年度の償却額を算出する方法で,つぎの計算式による。

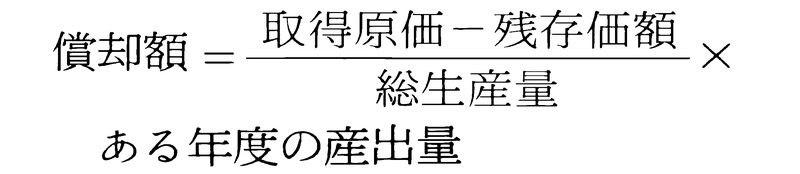

この方法では,各年度の償却額は初年度を頂点にして漸減するので,早期に大部分の額が費用化し,資金の回収ができるため,安全性に優れている。反面,費用の均等負担の点で問題とされる。(3)産高比例法とは,固定資産の利用にかかわる機械運転時間,埋蔵量等の物的数値(産出量)に関連づけて償却額を計算する方法である。この方法は,産出量と経済価値の消耗が密接に関係づけられるところに特徴があり,その関係が認めうる場合(自動車,鉱山等)には最も妥当なものである。

で算出される。いずれも一長一短があり,その選択は企業の実情をふまえて判断される。また減価償却の方法は,償却すべき資産を個別単位に限定して行うか否かにより個別償却と総合償却に分類される。個別償却は個別資産単位別に償却計算を行う最もオーソドックスな方法で,総合償却は種類の異なる一団の資産を一括して償却計算を行う方法である。さらに,減価償却の記帳方法には,固定資産額から償却額を直接控除して示す直接法と,償却額を固定資産額から直接控除せず,減価償却引当金の形で償却累計額を示す間接法がある。有形固定資産では後者が,無形固定資産では前者が適用される。

時価償却と加速償却

以上のような推定(予測)計算により費用計算を主目的とする減価償却は,アメリカでは1913年の法人所得税法ではじめて法的にその妥当性が認められ,20年代に一般化したといわれる。また日本では,20年の法人所得税法で,減価償却費の損金算入がはじめて認められ,昭和に入り商法上も1938年の改正でその計上が規定され普及することとなった。とくに49年証券取引法に基づく企業会計原則の公表,ならびに50年4月の税制改正における減価償却の規定の整備,51年5月の〈固定資産の耐用年数等に関する省令〉の公布により制度的にも完全に定着するに至った。費用計算を主目的とする減価償却は,回収すべき経済価値の総額を取得原価に限るため,貨幣価値下落時には費用化される額が貨幣価値下落分だけ過少に計上され,結果的に利益の過大計上をもたらし,究極的には企業の継続的維持に支障を来しかねない。この弊害を克服するため,時価償却が主張されてきたが,実践化されるに至らなかった。そこで,取得原価の枠内で可能なかぎり投下資本の早期回収をはかる方法が工夫された。加速償却がそれである。加速償却は,費用化し回収される総額は取得原価額に限定されるが,早い期間に普通の方法より多額の部分を回収することにより,回収の危険性と架空利益の計上を回避し,企業の継続的維持に資しようとするものであり,時価償却が認められなかった段階で,第2次大戦直後のアメリカでUSスチール社等を中心に工夫され実践された。加速償却は,原価主義の枠内におかれるため限界を有するので,インフレが激化した70年代にインフレーション会計のもとで改めて時価償却が提唱されるようになった。

→インフレーション会計 →固定資産

執筆者:前田 貞芳

出典 株式会社平凡社「改訂新版 世界大百科事典」改訂新版 世界大百科事典について 情報

日本大百科全書(ニッポニカ) 「減価償却」の意味・わかりやすい解説

減価償却

げんかしょうきゃく

depreciation

有形固定資産の価値の減少を費用として計上する会計処理のこと。適正な期間損益を計算する目的で、建物、備品、車両運搬具などの有形固定資産(または事業用資産)の使用により獲得した収益(または売上高)に対して、その当初投資額(取得原価)をそれら有形固定資産の使用に伴って発生する価値の減少(減価)の度合いにしたがって、計画的・規則的に費用(減価償却費)として計上することをいう。

具体的な減価償却計算においては、以下で示す(1)取得原価、(2)耐用年数または総利用高、(3)残存価額の三つの要素が必要となる。(1)から(3)を控除した金額を要償却額とよび、これを(2)の数値を基にして各会計期間に減価償却費として計上する。

(1)の取得原価は、有形固定資産の場合、購入による取得が典型的であるが、その場合は、購入代価に当該固定資産を使用できるようにするまでにかかった諸経費(運搬費・据付費・試運転費・取得税など)を加算して求める。そのほか、他社の固定資産と交換で取得した場合、自家建設をして取得した場合、現物出資により取得した場合、ファイナンス・リース取引により取得した場合なども贈与の場合を除き基本的に支出額を基礎に求める。

(2)に関しては、総走行距離に対する当期の走行距離のように、価値の減少の度合いが物理的に把握可能な車両運搬具のような有形固定資産と、建物のように、そうした物理的な把握は困難で、どのくらいの期間使用したかというように使用期間を基準として価値の減少を図る有形固定資産とに分かれる。前者を利用高(または生産高)基準、後者を期間基準とよぶ。

減価原因に関しては、使用することにより、また使用する間に固定資産が被る減価原因として、一般に物理的減価原因と機能的減価原因があげられる。前者は、使用により物的な摩耗・損傷が生じることによる減価であり、資産の管理の程度にも起因する個別的・直接的な利用価値の減少である。一方、後者は、パソコンのように、技術革新が急速で、機能的に年が経過する新製品との比較においてその利用価値が減少するものをいう。この減価原因は相対的・間接的なものであり、耐用年数等を予想するとき予見しにくい減価原因であることから、当初の予想を数年後に修正する臨時償却の要因となるものである。したがって、そのような陳腐化が激しい固定資産に対しては、当初の償却額が大きくなる計算方法の定率法が適しているといわれている。その他の減価償却の計算方法には、定率法同様利用期間(耐用年数)を基礎とする期間基準に属する定額法や級数法などがある。また、利用高(または生産高)基準に属する生産高比例法がある。

ちなみに、取得原価から各会計期間で償却された金額は貸借対照表に減価償却累計額として計上され、当初の投資額を示す取得原価から当該減価償却累計額を控除した金額は帳簿価額とよばれる。

最後に、(3)の残存価額に関しては、除却廃棄したときの当該有形固定資産の売却価額を想定したものであるが、将来の売却時を予想したうえでの価額であり見積りの数値であることから、最終的にその差異は除却損益として計上されることになる。

減価償却は、税法上、一定の条件のもとで損金算入が認められているため、費用といえども新たに現金支出が生じるわけではなく、企業内に当初の投資額が循環する。財務的にはこれを自己金融効果とよび、会計では、それを固定資産の流動化とよんだりする。

企業会計上は、残存価額を取得原価の10%と予定して計算するのが一般的であるが、2007年(平成19)の税制改正で備忘価額1円とし、それ以外はすべて要償却額とすることが認められた。それにより、日本も、国際比較において、旧制度に比し、投資価額の回収計算において企業に国際競争力を与える減価償却制度に変貌(へんぼう)したといえる。

[近田典行]

百科事典マイペディア 「減価償却」の意味・わかりやすい解説

減価償却【げんかしょうきゃく】

→関連項目国際会計基準|直接原価計算

出典 株式会社平凡社百科事典マイペディアについて 情報

ブリタニカ国際大百科事典 小項目事典 「減価償却」の意味・わかりやすい解説

減価償却

げんかしょうきゃく

depreciation

出典 ブリタニカ国際大百科事典 小項目事典ブリタニカ国際大百科事典 小項目事典について 情報

会計用語キーワード辞典 「減価償却」の解説

減価償却

出典 (株)シクミカ:運営「会計用語キーワード辞典」会計用語キーワード辞典について 情報

世界大百科事典(旧版)内の減価償却の言及

【固定資産】より

…したがって減価depreciationに見合う金額を費用化する必要がある。この費用化の手続を減価償却という。土地は,一般に価値の減価が認められないとして減価償却の対象とはされない。…

※「減価償却」について言及している用語解説の一部を掲載しています。

出典|株式会社平凡社「世界大百科事典(旧版)」

関連語をあわせて調べる

春になって暖かくなりかけた頃、急に寒さが戻って、地面などがまた凍りつく。《 季語・春 》[初出の実例]「七瀬御秡 同晦日也。〈略〉雪汁いてかへる」(出典:俳諧・誹諧初学抄(1641)初春)...