精選版 日本国語大辞典 「外国為替」の意味・読み・例文・類語

がいこく‐かわせグヮイコクかはせ【外国為替】

- 〘 名詞 〙

- ① 二国間の貸借関係を、現金によらず手形、小切手等で決済する方法。

- [初出の実例]「当時外国為替(グヮイコクカハセ)と云ふ事に就て一寸(ちょい)とも考へがないので」(出典:福翁自伝(1899)〈福沢諭吉〉始めて亜米利加に渡る)

- ② 「がいこくかわせてがた(外国為替手形)」の略。

- [初出の実例]「即ち生糸及び外国為換の売買をも加ふる」(出典:郵便報知新聞‐明治二一年(1888)一〇月七日)

改訂新版 世界大百科事典 「外国為替」の意味・わかりやすい解説

外国為替 (がいこくかわせ)

foreign exchange

一般に,貨幣制度を異にする国の当事者間の経済取引に伴って生じる債権・債務関係を決済する手段,ないしはその仕組みを外国為替という。日本の外国為替管理法(外国為替及び外国貿易法)は,この決済手段を日本の〈対外支払手段〉としてとらえ,外国通貨をもって表示され,または外国において支払手段として使用することのできる〈銀行券,政府紙幣,小額紙幣,小切手,硬貨,為替手形,郵便為替,信用状その他の支払指図およびクレジット・カード類〉を挙げている。外国為替を最も広義に解した場合は,こうした直接的な決済手段のほか,外貨預金,流動性のある外貨建て有価証券などの外貨債権も含まれる。他方,外国為替をより狭義に解し,為替取引発生の歴史的経緯から,当事者間で直接に現金を受払いすることなく債権・債務関係を決済する手段とすると,銀行券,政府紙幣,硬貨などの〈現金〉は外国為替から除かれることになる。

対外取引と為替銀行

いま日本の輸出業者Aがアメリカの輸入業者Bに向けて10万ドル相当の貨物を輸出したとしよう。このとき,AはBに対して10万ドルの輸出代金の請求権,すなわち債権をもつことになる。他方,日本の生命保険会社Cがアメリカの年金基金Dから10万ドルのアメリカ財務省証券を購入したとしよう。この場合,CはDに対して10万ドルの支払義務,すなわち債務を負うことになる。以上のような事例において,日米間の2組の債権・債務関係をそれぞれの当事者が知りうるならば,日本においてCはAに対して10万ドルを支払い,またアメリカにおいてBがDに対して10万ドルを支払えば,この2組の債権・債務関係は決済されることになる。しかしながら,このような形で2組の同額の債権・債務関係が出合うことはきわめて偶然でしかありえないであろう。しかも,これら2組の債権・債務関係の決済時点が一致することもきわめてまれであろうし,また日本においてAが最終的に受け取ることを予定している10万ドルの円貨額は,Cが支払おうとしている円貨額とは,それぞれの取引に適用される為替相場が異なるため,一般に異なるであろう。そこで,このような債権・債務関係を集中してそれらを相殺する機関の登場が経済的にみて必然となろう。この役割を果たすのが銀行であり,一般にこのような銀行を機能的にみて外国為替銀行あるいは単に為替銀行と呼ぶ。為替銀行は,自行の本支店,あるいは外国銀行との間であらかじめ取決めを締結し,通常相互に相手国通貨建ての決済勘定(当座勘定)を開設し合い,この勘定を通じてそれぞれの顧客との取引に係る資金の受払いを行うのである。このような外国銀行との取決めをコルレス契約といい,この外国銀行自体をコルレス銀行または単にコルレスと呼んでいる。コルレスは,代理するという意味のコレスポンデンスcorrespondenceの日本における慣用的略称である。

外国為替の仕組み

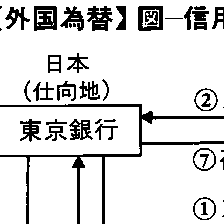

為替銀行が上述のような2国間の債権・債務関係の決済に介在する場合,2通りの決済方法が考えられる。そのひとつは債務者が債権者に対して銀行を通じ送金する方法であり,もうひとつは債権者が銀行を通じ債務者から資金を取り立てる方法である。前者に係る外国為替は〈並為替(送金為替)〉と呼ばれ,保険・運輸や利子・配当金の対外送金あるいは海外出稼労働者の本国送金など国際収支の〈貿易外取引〉項目に該当する取引や,直接投資・証券投資に係る資金の送金は,通常この方法で行われる。一方,後者の外国為替は〈逆為替〉と呼ばれ,通常の商品貿易取引の多くがこの決済方法によって行われる。まず並為替の例で,外国為替の仕組みをみよう。日本の銀行を東京三菱銀行,アメリカの銀行をシティバンクとすると,上述した事例で日本の生命保険会社Cは,東京三菱銀行に対したとえば送金日の為替相場1ドル=150円で換算した円貨1500万円を引き渡し,アメリカの年金基金Dあてに10万ドルの送金を依頼する。東京三菱銀行は,この依頼を受けてコルレス銀行であるシティバンクに対し自行の決済勘定から10万ドルを引き落とし,それをDあてに支払うよう指図する。シティバンクはこの指図を接受すると,それに従ってDあてに10万ドルを支払う。以上によってC・D間の債権・債務関係は決済されるのであるが,この取引の例では,東京三菱銀行は円資金が過剰となり,逆にドル資金が不足することになるため,これを埋め合わせるための為替・資金操作が必要となる。

荷為替手形の仕組み

逆為替の例として,商品貿易取引に広く使われる信用状付荷為替手形の仕組みをみよう。貿易取引の決済は,貨物の到着時点を基準にして,輸入業者が前払いを行うと,輸入業者は貿易契約で定められた貨物を正確に入手しうるかどうかというリスクを負うとともに,資金繰りの面で不利になる。後払方式の場合は,逆に輸出業者のほうが輸出代り金を受領しうるかどうかというリスクを負う一方,資金操作の面で不利になる。信用状付荷為替手形は,こうしたリスクを極小化する仕組みであり,それとともに,為替銀行の貿易金融は貿易業者の資金繰りを助けることになる。このリスクを回避する直接的手段が信用状(L/C)であり,国際商工会議所が中心となって取りまとめた〈信用状統一規則〉は,信用状に基づく取引の国際的ルールとして広く採用されている。以下,信用状付荷為替手形の仕組みを図にしたがって説明する。(1)まず,アメリカの輸入業者Bはシティバンクに対して,日本の輸出業者Aあてに信用状の発行を依頼する。この信用状の内容は,A(この信用状の受益者)が一定の船積書類shipping documentsを添付した為替手形を振り出し,それを東京三菱銀行が買い取った場合,信用状の発行銀行であるシティバンクが,Aもしくは東京三菱銀行に対して輸入業者Bに代わって支払等の義務を負うというものである。その効果としてBの信用にシティバンクの信用が加わって,輸出業者Aの輸出代金の回収に係るリスクは著しく軽減される。(2)シティバンクはこの信用状を発行し,それを東京三菱銀行に通知する。(3)東京三菱銀行はこれを受領すると,信用状の通知銀行advising bankとして,その内容をAあてに通知する。(4)Aは,あらかじめBとの間で取り決めた貿易契約に従い貨物の船積みを行い,(5)信用状に定められた条件に従って,その有効期限内に輸出貨物に係る船荷証券・保険証券・送り状などを添付した為替手形を東京三菱銀行に呈示する。(6)東京三菱銀行は,これら船積書類および為替手形が信用状の条件に合致しているか否かを点検し,それが合致しているならば,Aが振り出した為替手形を割り引き,Aに対しあらかじめ定められた為替相場で換算した円貨代り金を支払う。Aはこれによって輸出代金を受領するわけである。(7)東京三菱銀行は,Aから買い取った為替手形を船積書類とともにシティバンクに郵送する。(8)シティバンクはBあてに船積書類引渡しと見返りに手形の支払を求め(一覧払手形の場合),あるいは手形の支払の引受けを求め(期限付手形の場合),Bがこれに応ずると,(9)シティバンクはBあてに船積書類を引き渡し,Bはこの船積書類に記された貨物を入手することになる。以上の説明からわかるように,信用状に基づく為替取引は,為替銀行の立場からすれば,船積書類が信用状に記載されている条件どおりに形式上完備していれば,確実な支払を保証するという書類取引であり,商品それ自体の取引からは切り離されている。こうした書類取引の形式性によって,信用状付荷為替手形は円滑な決済手段となるのである。

外国為替のコラム・用語解説

【外国為替用語】

- 売付替票 credit note(C/N)

- 為替銀行の本支店間で用いられる貸借決済手段の一つで,債務を負う店が発行して債権をもつ店に送付する郵便支払指図書をいい,付替送金票とも呼ぶ。買付替票に対する言葉。

- 売持ち・買持ち

- 外国為替の持高に関し,その売出残高が買入残高を上回ることを〈売持ち〉といい,その逆に買入残高が売出残高を上回ることを〈買持ち〉という。それぞれの持高の状態をオーバーソルド・ポジションoversold positionおよびオーバーボート・ポジションoverbought positionという。このように持高が偏る状態を総合してオープン・ポジションopen positionといい,この場合為替相場変動のリスクにさらされる。

- 円為替

- 円建ての対外決済手段または決済の仕組みをいう。具体的には,国際間の債権・債務を決済するために用いられる円建ての輸出入手形や小切手などの決済手段,および非居住者円勘定を通じてこれらを決済する仕組みをいう。広義には,外国において外貨を対価として売買される円をも含む。

- 円転換規制

- 日本へ国際的短期資金が流入するのを抑制するため,外国為替銀行に対し外貨資金を取り入れ,これを円に転換して運用することを一定限度内に収めることを義務づけた規制をいう。

- 外国投資家

- 為替管理法上,日本への直接投資等を行う次のような者をいう。(1)非居住者である個人,(2)外国の法令で設立された法人や外国に主たる事務所を有する法人など(3)本邦の会社であっても,上記の(1)または(2)によって実質的に支配されていると認められるもの,(4)非居住者である個人が役員または代表権をもつ役員となり,それぞれ過半数を占める法人など。なお株式市場用語としての〈外人買い〉の外人(外国人)の範囲はこれとは多少異なる。

- 買付替票 debit note(D/N)

- 為替銀行内部の本支店間で用いられる貸借決済手段で,債権を有する店が債務を負う店から債権を回収する際に使用される郵便支払指図書をいう。逆為替の一つ。売付替票に対する言葉。

- 居住者・非居住者 resident,non-resident

- 為替管理法の適用範囲として取引を行う経済主体の区分を示す概念。日本の為替管理法では,本邦内に住所・居所がある自然人および主たる事務所を有する法人,あるいは非居住の本邦内の支店,出張所などは居住者とみなされる。この居住者以外の自然人および法人が非居住者である。

- 銀行引受手形 bankers' acceptance(B/A)

- 通常貿易取引に関連して信用状に基づき振り出された為替手形について,銀行がみずから支払人として引き受けた期限付手形をいう。一流銀行の引受手形は支払が確実であるところから,金融市場において低利率で容易に割引できるという利点がある。アメリカには銀行引受手形市場があり,国際的な貿易金融の円滑化に大きな役割を果たしている。

- コルレス契約 correspondent agreement

- 為替銀行が外国為替取引を円滑に行うために外国の銀行との間で締結する取決めをいう。その取決め内容は,送金事務,信用状業務,為替手形の買取り・支払などの委託,両行間の債権・債務の決済方法やその信用授受の限度額などである。コルレス契約の相手方をコルレス銀行または単にコルレスという。

- 先物持高 forward position

- 為替持高の区分の一つで,為替銀行が他行や顧客との間で売買した先物為替の売り残高と買い残高の差額をいう。

- 直物(じきもの)持高 spot position

- 為替持高の区分の一つで,為替銀行が行った直物為替の売買の差額をいう。売為替項目には他行・顧客からの外貨建ての預金・借入金や未払いの送金為替などの外貨債務が,買為替項目には他行への預金・貸付金または取立て未済の輸出入手形などが計上される。現物持高actual positionともいう。この直物持高のうち,いつでも外貨資金として利用できる外貨預金のポジションを現金持高cash positionという。

- 実需原則

- 日本の対外貿易取引は外貨建ての割合が多いため,為替相場の安定が国民経済にとって重要であることから,為替管理法上,日本の居住者が先物為替取引を行う場合には,それが〈実体的な経済取引(裏付け取引)から生じる〉外国為替の売買でなければならないとしている。これを実需原則という。

- 支払渡し documents against payment(D/P)

- 信用状なしの荷為替手形取引において,輸入業者が手形の支払を見返りに船積書類を入手する条件をいう。

- スクエア square

- 外国為替の売買額が等しく,持高がゼロであることをいう。このような持高の状態をスクエア・ポジションsquare positionといい,すべての外貨について総合持高がゼロの場合,為替相場変動のリスクは完全に回避される。

- 送金小切手 demand draft

- 為替銀行が送金依頼人の求めに応じて,自行の海外支店またはコルレス銀行あてに振り出す小切手。依頼人はこれを受取人に郵送し,受取人は支払銀行に呈示してその支払を受ける。

- 総合持高 overall position

- 為替持高の区分の一つで,先物為替の売買差額(先物持高)と外貨預金残高・直物為替の売買差額(直物持高または現物持高)とを合計した全体としての持高をいい,直物総合持高とも呼ばれる。

- 代金取立手形 bill for collection(B/C)

- 為替銀行が顧客より代金取立ての委任を受けた為替手形,小切手および各種の有価証券・証書類(たとえば公社債,利札,定期預金証書など)をいう。支払地でその代金が取り立てられ,送金を受けたうえで為替銀行は委任者に支払う。逆為替の一種であるが,為替銀行が手形の当事者とならない点で,みずからが買い取る買為替手形と異なる。

- 特殊決済方法

- 日本の為替管理法はその実効を期すために,居住者が為替銀行を通じない決済方法(たとえば交互計算勘定の貸借記によるもの)や決済期間が1年を超えるような取引などを行う場合は,主務大臣の許可を要するとしている。これを特殊決済方法といい,特殊決済方法として指定されていない対外決済方式を通常決済方法という。

- 並為替・逆為替

- 遠隔地の当事者間の債権・債務関係を決済する際に,債務者が銀行を経由して債権者に資金を送る場合にその決済の手段・仕組みを並為替という。これとは反対に,債権者が債務者から資金を取り立てる手段もしくはその仕組みを逆為替という。これらの用語は,決済手段(為替)の流れと資金の流れが同一方向であるか,逆方向であるかによって生まれたものである。

- 引受渡し documents against acceptance(D/A)

- 信用状なしの荷為替手形取引において,輸入業者がその手形を単に引受けだけで船荷証券などの船積書類の引渡しを受けることができる条件をいう。手形代金の支払はその満期日に行う。

- マリー marry

- 銀行や企業が自社のなかで生じる買為替と売為替を見合わせ,為替持高の極小化を図ることをいう。〈為替のマリー〉ともいう。マリーできない持高については,そのカバー(出合い)を外部に求めて為替相場変動のリスクを回避する。

- メール・クレジット mail credit

- 貿易金融の一つで,為替銀行が輸出業者から買い取った一覧払輸出手形を外国の支払銀行に郵送して,その支払を受けるまでの郵便日数の間,この手形を担保として外国の支払銀行から受ける短期の金融をいう。

- 持高規制

- 一般にかなり厳しい為替管理が行われている国でも,為替銀行などにはその業務上の便宜を考慮して,為替の持高が認められているが,主として銀行経営の健全性維持の観点から各銀行ごとに一定の限度を設け,それを超える売持ちないし買持ちを禁止している。これを持高規制という。

- 有事規制

- 1980年12月に改正された日本の為替管理法は,通常の場合(平時)には対外取引を原則自由とし,一部の取引について事前届出ないし許可を要するとしているが,異常な事態(有事)には平時に許可を要さない取引についてその一部またはすべてを要許可とする規制を加えることができる。これを有事規制という。

外国為替の種類

上述した信用状荷為替手形の取引の例で,輸入業者側が為替手形の決済を直ちに行うのか,あるいは一定期間後に行うのかによって,その手形の意義は異なってくる。前者の場合も電信による請求によって支払う電信振替方式と,一覧払手形sight billが振り出されてその郵送期間を含め一定期間後に支払う方式に分かれる。後者の手形は期限付手形usance bill(〈ユーザンス〉の項参照)と呼ばれる。為替銀行が輸出業者に支払う円貨代り金は,こうした決済方式のいずれが用いられるかによって異なってくる。なぜならば,為替銀行が支払った円貨代り金に見合う外貨を受け取る時点がそれぞれ異なり,その間に金利要因が入るからである。この金利要因を加味して円貨代り金を決めるのが各種の為替相場である。為替銀行の対顧客取引に適用される為替相場は,為替銀行の立場から外貨建手段を買う(その見返りに円貨代り金を支払う)場合は買相場,それを売る(円貨代り金を受け取る)場合は売相場というが,上例の日本の輸出業者との取引では各種の買相場があることになる。これが電信振替為替による場合は電信買相場(TTB)が,一覧払手形の場合は一覧払手形買相場が,期限付手形の場合はその期間(一覧後30日,60日,90日など)に応じた期限付手形買相場がそれぞれ適用される。日本の輸入業者などによる対外決済に際し,為替銀行が外貨建手段を売る場合も,主としてこうした金利要因が加味されて,それぞれ異なる為替相場が適用される。

以上は具体的な対外決済手段に即した外国為替の種類であるが,外国為替をより抽象的に考え,その売買契約成立日から実行日までの期間によって区別すると,直物(ないし現物)為替と先物為替に分けられる(直物為替・先物為替)。日本では,為替銀行の顧客との間の先物売買契約を為替予約といい,その現実の受渡しを予約の実行と呼んでいる。銀行と顧客の間の先物為替取引には次の3種類がある。(1)暦月制 外国為替の受渡しが特定の暦月中,たとえば5月なら5月1日から5月31日までのうちいつでも行われるという先物予約である。実行日の決定は顧客側が行う。(2)順月制 たとえば3月15日に先物予約が締結されると,その実行が5月15日から6月14日までのうちいつでも,あるいは6月15日から7月14日までのうちいつでも行われる取引をいう。その実行日の決定は顧客側がオプションをもつことは(1)と同じである。(3)確定日制 たとえば3月15日に先物予約が成立したとすると,その実行日は5月15日とか6月15日とか何ヵ月か先の応答日に決められる取引である。こうした先物為替取引は,たとえば,輸出入業者が貿易契約を結んでから実際にその決済を行うまで通常ある期間を必要とするため,その間における為替相場変動のリスク(為替リスク)を回避し,採算を確定する目的で行われる。

執筆者:河西 宏之

出典 株式会社平凡社「改訂新版 世界大百科事典」改訂新版 世界大百科事典について 情報

日本大百科全書(ニッポニカ) 「外国為替」の意味・わかりやすい解説

外国為替

がいこくかわせ

foreign exchange

隔地間の決済を現金の送金によらないで金融機関を仲介にして行う方法を為替といい、相手が外国にいる場合に用いられるのが外国為替である。

[土屋六郎]

外国為替の仕組み

国際間の決済の方法には、大別すると資金を送金する方法(送金為替)と資金を取り立てる方法(取立為替)とがある。

(1)送金為替 東京からニューヨークへ送金する場合を例にとる。送金人は東京の外国為替銀行に出向いて、円を払い込んで外国為替手形(または小切手)を受け取る。これをニューヨークの受取人に郵送し、受取人はそれを指定された現地の為替銀行(支店または東京の為替銀行と取引契約を結んでいるコルレス先)に呈示してドルを受け取る。これで当事者間の送金は完了するが、その結果生じた銀行間の債権・債務は他の債権・債務とともに帳簿上の振替で清算される。この方法は資金が移動する方向と手形が郵送される方向が同じであるので並(なみ)為替という。送金を急ぐ場合には、国内の電報為替に相当する電信為替(TT)が用いられる。

(2)取立為替 主として貿易の決済に用いる方法である。東京の輸出商は輸出貨物の船積み完了を待ってニューヨークの輸入商を支払人、為替銀行を受取人とする為替手形(輸出手形)を振り出し、これを為替銀行に持ち込む。銀行は手形の担保となる船積書類(船荷証券、保険証券、送り状)や、輸入商の支払いを保証する外国銀行の信用状(L/C)などを確認したうえ、この手形を買い取り、船積書類とともにニューヨークの支店またはコルレス先へ郵送する。支店またはコルレス先では、期日がくれば輸入商に手形を呈示して代金の支払いを求める。為替銀行間の債権・債務の清算は送金為替の場合と同じである。

この方法は為替手形の郵送方向と資金の移動方向が逆であるので逆為替というが、内国為替ではみられない方法である。外国貿易に限って用いられるのは、決済の当事者が離れているので、輸入商が貨物を受け取ったあとに前述の並為替方式で輸出商へ送金するのでは時間がかかりすぎるからである。逆為替方式によれば、輸出商は貨物の積み出しと同時に輸出手形を振り出して代金を回収することができる。ただしこの方式がスムーズに運営されるためには輸出手形に信用がなければならず、それを補強するものとして発達したのが前述の船積書類や信用状であった。輸入商が貨物を船会社から受け取るためには船積書類を入手する必要があり、それには為替銀行に対し手形代金の支払い(一覧払手形の場合)か、手形の引受け(期限付手形の場合)をしなければならない。ここで輸入商が代金を支払えないときは、銀行が貨物を引き取り、転売することによって損失を最小限度に止めることができる。この際、信用状が発行されていれば、一般に代金の支払いは信用状発行銀行が引き受けることになる。

[土屋六郎]

外国為替手形の種類

外国為替手形は、分類の仕方によっていろいろの種類に分かれる。たとえば、決済用途に従って送金為替手形と輸出(入)為替手形とに分かれる。前者は貿易以外の決済に用いられる。後者では船積書類が添付された荷為替手形の形式をとるのが一般である。また、支払い期限の長短によって一覧払手形(参着払手形)と期限付手形とに分かれる。前者は手形を支払人または名あての銀行に持参すればただちに支払ってくれるもので、送金為替に多い。これに対し輸出入代金の決済にはむしろ一覧後30日払い、60日払い、90日払いなどの期限付手形が多く利用される。これは銀行が輸入業者に対し支払いの繰延べを認めるもので、代表的な輸入金融の方法である(輸入ユーザンスという)。

為替相場が変動する場合には、手形金額が外貨表示(外貨手形といい、日本ではドル手形とポンド手形が多い)か邦貨表示(邦貨手形といい、日本では円手形)かが重要となる。邦貨手形の場合には、為替相場の変動に伴う為替リスクは相手側が負担するが、外貨表示の場合には自国側の負担となる。したがって為替リスクを回避するには邦貨手形が望ましいが、手形発行の際にいずれを選ぶかは相手との交渉力の強弱に左右される。その国の通貨の国際通貨性や取引される商品の競争力などにより、交渉上有利な場合には一般に邦貨表示手形を選択できる。

[土屋六郎]

外国為替市場

外国為替が売買される場を外国為替市場といい、為替銀行、貿易業者、為替仲買人、ときには投機筋や政府も加わってさまざまな外国為替取引が行われる。中心となるのは為替銀行であって、顧客の求めに応じて対外決済を引き受けると同時に貿易業者に対して金融を行う。今日世界的な外国為替市場はニューヨーク、ロンドン、チューリヒ、フランクフルトなどであるが、日本では東京が中心的市場となっている。

対顧客取引は為替銀行が貿易業者などを相手に行う外国為替の売買であるが、外貨表示の外国為替については為替リスクにさらされるので、その回避策として他行との間で行う為替取引が持高調整取引である。為替銀行は決済の代行機関であると同時に貿易金融機関でもあるので、つねに外貨資金と邦貨資金を調整しておく必要がある。この操作もまた他行に対する為替売買の形で行われるのが一般である。銀行間ではさらに裁定取引も実施される。為替相場の地域的不均衡につけこんで利鞘(りざや)を稼ぐのが為替裁定、国際間の金利差を利用して利鞘を稼ぐのが金利裁定である。以上の諸為替取引は、現物(直物(じきもの))為替のほかに、先物(さきもの)為替でも行われる。

外国為替市場では以上のように各種の為替取引が行われるが、それを通じて国際間の決済がなされる。まず第1段階では貿易業者などの間で債権・債務が発生するが、それは為替銀行に肩代りされる。第2段階では銀行は相互間で債権・債務の相殺を図るが、これがすべての銀行でスムーズに行われるためには、第1段階で発生した対外的債権と債務が一致していること、すなわち国際収支が均衡していなければならない。もし国際収支が赤字であれば、為替市場では外貨が不足するので外貨の相場が上昇する。逆に国際収支が黒字の場合には、外貨の相場は下落する。このような為替相場の変動は、一般に商品価格の変動がその需要と供給を均衡させる働きをもつのと同様に、国際収支を調整する働きをもつ。しかしながら為替相場の変動があまり激しいのは、貿易など正常な対外取引、ひいては国民経済に悪い影響を与えるので、通貨当局が市場介入によって変動を抑えることがある。

[土屋六郎]

『谷柾・大場誠一郎著『外国為替の知識』(日経文庫)』▽『足立禎著『外国為替の話』(1982・東洋経済新報社)』▽『安東盛人・土屋六郎編『現代の国際金融』(1984・有斐閣)』▽『木村滋著『外国為替論』第4版(1997・有斐閣)』

百科事典マイペディア 「外国為替」の意味・わかりやすい解説

外国為替【がいこくかわせ】

→関連項目為替|直物為替相場

出典 株式会社平凡社百科事典マイペディアについて 情報

ブリタニカ国際大百科事典 小項目事典 「外国為替」の意味・わかりやすい解説

外国為替

がいこくかわせ

foreign exchange

出典 ブリタニカ国際大百科事典 小項目事典ブリタニカ国際大百科事典 小項目事典について 情報

FX用語集 「外国為替」の解説

外国為替

出典 (株)外為どっとコムFX用語集について 情報

世界大百科事典(旧版)内の外国為替の言及

【為替】より

…為替は,債務者が債権者に送金する並為替(送金為替)と,債権者が債務者から取り立てる逆為替(代金取立て)とに分けられる。また,債権者と債務者が同一国内にいる内国為替と,別の国にいる外国為替とに大別される。

[内国為替]

並為替である振込み(電信振込み,文書振込み),送金(電信送金,送金小切手),逆為替である代金取立てなどの種類がある。…

※「外国為替」について言及している用語解説の一部を掲載しています。

出典|株式会社平凡社「世界大百科事典(旧版)」

関連語をあわせて調べる

春になって暖かくなりかけた頃、急に寒さが戻って、地面などがまた凍りつく。《 季語・春 》[初出の実例]「七瀬御秡 同晦日也。〈略〉雪汁いてかへる」(出典:俳諧・誹諧初学抄(1641)初春)...