精選版 日本国語大辞典 「為替」の意味・読み・例文・類語

かわしかはし【為替】

- 〘 名詞 〙 ( 動詞「かわす(為替)」の連用形の名詞化 )

- ① 中世、為替(かわせ)をいう。契約する地と支配をする地が遠く離れているのが原則で、現金、現物を運ぶ労や危険を避け、また不時の用に便宜を与えるために、手形(割符)をもってした。商取引、年貢納入、社寺参詣などに利用された。替銭(かえせん)、替米(かわしまい)などがある。

- [初出の実例]「彦兵衛・新宰相殿坂本へ下向候也。代四百文かわし也」(出典:山科家礼記‐文明九年(1477)閏正月二八日)

- ② =かわしまい(替米)

- [初出の実例]「こせん堂の彌次郎みうり今井かわし七石一斗一升二合か帋やかた仕合下了、切符遣レ之」(出典:多聞院日記‐元亀二年(1571)一二月二一日)

- ③ =かえせん(替銭)①

- [初出の実例]「替銭 カハシ」(出典:饅頭屋本節用集(室町末))

改訂新版 世界大百科事典 「為替」の意味・わかりやすい解説

為替 (かわせ)

離れた地域にいる金銭上の債権者と債務者が,現金の輸送を行わずに債権債務を決済するしくみ。現金の輸送に伴う危険・費用・手間を省く効果がある。今日では銀行・郵便局がその仲介を行い,とくに銀行では預金・貸出しと並ぶ主要業務の一つとなっている。為替は,債務者が債権者に送金する並為替(送金為替)と,債権者が債務者から取り立てる逆為替(代金取立て)とに分けられる。また,債権者と債務者が同一国内にいる内国為替と,別の国にいる外国為替とに大別される。

内国為替

並為替である振込み(電信振込み,文書振込み),送金(電信送金,送金小切手),逆為替である代金取立てなどの種類がある。近年は安全・確実・迅速な方法として電信振込みが広く用いられているが,そのしくみは次のようになっている。甲地にいるAが乙地にいるBに電信振込みを行おうとするとき,まずAは甲地にあるa銀行に現金を持参し振込みを依頼する。a銀行は現金を受け取るとともに,加盟銀行間をコンピューター・オンラインで結んだ全銀協(全国銀行協会)システムを通じて,ただちにb銀行へ振込みの内容を通知する。b銀行はBの預金口座へ入金手続を行い,振込みが完了する。一方,逆為替である代金取立ての場合は,前述の例に従うと次のようになる。BがAから代金取立てを行おうとすると,まずBはb銀行に手形を持参し取立てを依頼する。b銀行はa銀行に手形を送付し,a銀行はAから代金を取り立てる。b銀行はa銀行の取立てを確認し,Bに代金を支払い取立てが完了する。以上述べた電信振込み,代金取立ていずれの場合にも,a銀行とb銀行の間には取引金額分の貸借が残る。現在日本では,毎日大量の為替取引が発生し,それに伴う銀行間の貸借も全国的に多数生じている。そのため決済は,各銀行が日本銀行に有する為替決済預け金を用い,集中的に行われている。

外国為替

原理的には内国為替とまったく同じしくみである。ただし債権債務が通貨制度の異なる国どうしに発生するため,通貨と通貨の交換を伴う点に違いがある。今日,各国間には商品の輸出入,資本取引などにより膨大な量の資金貸借が生じており,この貸借を決済するために外国為替が用いられている。決済の仲介すなわち通貨の交換は,外国為替銀行で行っている。

→外国為替

執筆者:永易 秀夫

歴史

日本

中世には為替の語そのものはみられないが,為替類似の信用取引行為は鎌倉時代中期からみられるようになる。銭を対象とするものを替銭(かえぜに)/(かえせん)/(かわしぜに)/(かわし)と呼び,米を対象とするものを替米(かえまい)/(かわしまい)といった。また利用された手形・証書を割符(さいふ)/(わりふ)/(かわし),切符(きつぷ),切紙(きりがみ)などと呼んだ。替銭・替米は,(1)年貢の輸送などの遠隔地への米銭送付に際して,荘園あるいはその近傍の都市で手形に替え,これを荘園領主に送付し,京都,山崎,奈良,堺などで米銭で受け取る場合と,(2)米銭の借用に際して,荘園年貢を引当てとし,荘園現地での支払を約束する手形を振り出す場合との両義を意味した。このため中世の辞典《易林本節用集》は手形である割符を〈両処に銭を通はす義なり〉と説明している。すなわち中世にあってはいまだ為替行為と貸借行為とは完全に分離していなかったのであり,そのことは中世の経済の発展段階を表示するものである。(1)の場合の為替取組みの方法は,為替依頼人が振出人に米銭を渡して割符を受け取り,これを受領人に送付し,受領人は割符に記載された支払指定地で支払人にこれを付す。支払人はこの割符の裏に,支払日・支払約束文言を記し加判する。受領人は裏書を得た割符によって米銭を受領するという手続であった。支払人が裏書を拒絶した場合,これを〈違割符〉といった。手形振出人を割符主といい,手形の振出し・支払を業とする人々を割符屋,替屋,替銭屋といった。一般に振出人・支払人は《庭訓往来》に〈湊々替銭,浦々問丸同じく割符をもって進止す〉とあるごとく,都市の問丸・問屋などの商人であり,彼らの広域的な商業活動に対する社会的信用の成立が為替取引の前提となっている。替銭・替米はことに(2)の場合のように利息付きである場合,原則として徳政令の対象とされた。

執筆者:小田 雄三 江戸時代になると,為替は両替商の媒介で行われ,その体系が整備されるとともに一般的商業技術として定着した。江戸時代は,大坂・江戸・京都の三都と城下町を結ぶ隔地間商業を中心に大量かつ恒常的な幕藩制的商品流通が展開した。商品流通は結果として貨幣の流通を必然化させるが,実際の取引では商品譲渡と価格の実現に自然発生的に時間的分離が生じ,一定の期日ののちに貨幣支払を明記した手形で決済がなされるようになる。手形は満期日までのあいだ輾転流通し,隔地間における商業取引上の決済はいまや絶対的な貨幣の機能を獲得した手形で行われた。こうした方法は,信用取引の増大とともに両替商が中心となって発達を促した。

為替取組みの仕法の実態は別記のとおりであるが,江戸・大坂ではこのような為替取組みが旺盛を極めた。両替商はそのつど置手形の作成の手間を省くために得意先に対し,空置手形(取引保証書)を差し入れ,商人は両替商に貨幣を預託して当座勘定を開設し,商業取引上生じた支払に利用した。つまり,両替商が交付した預手形(預金証書)や預金者の商人が両替商あてに振り出す振手形で債権者に支払う。債権者はこの受取手形を取引先の両替商に渡し,両替商相互間で手形の最終的相殺・差引を行った。この方法は,当時多くの商品を大坂から仕入れていた江戸商人の商品代金の大坂への輸送(大坂の受取勘定)と大坂における諸大名の蔵米・蔵物の販売代金の江戸への輸送(江戸の受取勘定)を両替商が担うことで成立する。諸大名が両替商に依頼した販売代金の輸送は,江戸屋敷の賄費に当てるためになされた。また,金貨幣本位の江戸と銀貨幣本位の大坂との商業取引にあって,商人・諸大名も当時の正貨--金銀銭貨の両替の必要から両替商に依頼するのが便利であった。依頼を受けた両替商は,そこで大坂の問屋から江戸向けの逆為替(下り為替--代金取立為替)を買い入れ,江戸の両替商に送り,両替商は江戸の問屋から代金を取り立て受取人に渡す。江戸・大坂間の貸借相殺・差引である。大坂ではこれを〈江戸為替〉,江戸では〈上方為替〉といい,支払日は通常振出日より10日以上を例とする。なかには到着払いの手形もあり,また〈無代為替〉といって,まったく無利息で3000~5000両まで貸越しするものもみられた。為替のしくみは幕府も利用した。すなわち,御用達両替商(御為替十人組・三井組)の媒介による大坂御金蔵金の江戸送金がそうである。これは公金江戸為替,単に公金為替と呼ばれている。手形振出しによるこのような為替=貸借の相殺の発展を支えていたのが,1人の両替商であり,両替商間の個別的為替関係の連枝である。江戸時代にはこの基礎の上に,三都と城下町間の為替が取り組まれ,預り手形や振出手形など各種の商業手形の流通が盛んになった。そして,両替商は貨幣と信用の機関となり,手元現金量を超える手形を発行し,信用と貨幣を創出するようになった。

執筆者:山口 徹

中国

中国では匯兌(わいだ),匯票(わいひよう)と呼ぶ。この種の信用証券の授受が中国の記録で確認されるのは,バビロニアやインドよりおそく,8世紀,唐の半ばすぎである。江南の茶を北辺に売る茶商が,送金の便のため飛銭の制度を始め,長安の進奏院という地方政府の出張所に現金を預金し,指定地で決済を約束する証票を受けとった。当時の大都市で櫃坊(きぼう)や金銀鋪(銀行の一種)が起こり,大規模商業が勃興したが,鋳銭量が限られ,地方での通貨流通も円滑でなかったので,飛銭に代表される為替制度が生まれた。飛銭は便換(べんかん)ともいわれ,商業が大発展した宋代,970年(開宝3)に官設の便銭務が設けられ,年間300万貫の為替を発行して,中央や北辺の軍需や財庫を満たす商人の活動を助けた。民間の信用授受もこれに並行して拡大し,唐の櫃坊,唐宋の便換,五代・宋の賖(しや)(長期金融)の制度の発達の結果,四川成都の豪商が交子鋪(こうしほ)(約束手形発行業)の組合をつくり,のち1023年(天聖1),これを政府が接収して交子務が成都におかれ,交子(のち銭引)は紙幣の機能に転じ,北宋末で7000万貫が流通した。一方,便換の系譜をひく便銭(べんせん),交引,さらに塩引,茶引などの約束手形は,宋代以後,大規模な軍需や専売に関わりながら広く用いられた。清代には山西を中心に票局,北京,天津に銀号,上海,漢口に銭荘が登場して全国に支店を広げ,独自の為替を発行した。また寧波(ニンポー)には過賬(かちよう)という為替制度があり,営口の炉房ほか,商店が局地的,ときに1街のみに発行する街帖子(がいちようし)のような為替も現れた。

執筆者:斯波 義信

ヨーロッパ

為替の前身はギリシア,ローマおよびビザンティン帝国に存在したと思われるが,史料がなく実体はわからない。11世紀以降ヨーロッパ各地の経済活動が活発化するにつれて為替業務が発展し,12世紀にはジェノバの公証人文書の中に現れてくる。しかし,この時代の商人たちは隊商を組んで移動していたので,取引は直接に決済されることが多かった。公証人文書に現れる為替契約instrumentum ex causa cambiiは,買手が他地において自らその地の通貨で支払うことを約束するもので,主要目的は信用の供与を得ることであり,金銭の移転ではなかった。13世紀中にイタリア商人をはじめとする遠隔地商人は定住するようになり,支店網を作って活動するようになると,隔地の間での支払の指令lettera del pagamentoが重要となり,面倒で費用のかかる公正証書はすたれ,商人が自分で文書を作り署名するようになった。これが為替手形である。為替はシエナ,フィレンツェなどのイタリア都市とシャンパーニュの市,パリ,ブールジュ,ロンドンなどの北ヨーロッパの商業中心地を結んで発達した。また中世ヨーロッパでは教会が高利貸を禁止したため,為替はそれを偽装するためにも用いられた。実際に金銭を移転することなく,A地からB地へ,B地からA地へと送金する形をとる貸付けが行われた。これをドライ・エクスチェンジdry exchange(架空為替の意)と呼ぶ。貨幣の換算率の差が利子に相当する。ただし教会は換算率を勝手に動かすことを禁じたので,商人,金融業者は情報を収集して損のないように為替を操作した。為替手形の裏書は16世紀末ないし17世紀初頭にイタリアで生まれたといわれているが,広く利用されるようになったのは17世紀前半のネーデルラントである。これによって手形が流通し,複数の債務が処理されるようになった。手形割引の制度は教会の徴利禁止の影響で成立が遅れたが,イギリスでは17世紀末,大陸では18世紀中に成立した。

執筆者:清水 廣一郎

イスラム地域

アッバース朝時代から用いられ,振出人が他地にある受取人あてに送る現金送達ḥamlの手段である為替手形を,アラビア語でスフタジャsuftajaと呼ぶ。手形の振出人が甲の土地で現物を受領し,その代価を乙の土地にある受取人に支払うことを保証した一種の約束手形である。しかし,約束手形にあっては,振出人が債務者として自ら支払に任ずるが,為替手形にあっては,振出人が他地にある第三者を自己の代理人として支払の引受人に指定し,これに支払義務を転移するものである。したがって為替手形にあっては,振出人・受取人・引受人の3者の具備が必須条件である。また額面金額は直ちに換金されず,支払猶予期間が設定されているため,通常,支払期限が付記される。したがって為替手形の書面には,引受人の氏名と支払期限(満期)が記載されている。公金の場合,各州から首都の中央政府に送られてきた為替手形を換金するとき,引受人は多く宮廷銀行家であり,手数料にあたる,リバー(利子)とは異なる正当な取得分リブフを取得した。民間の場合,債権者となった手形の受取人が,自己の負債を引受人に振り替えて貸借を相殺している事例がある。民間の手形決済は定期市開催中に行われることが多く,シャーバーン月の十五夜(満月の夜)が手形の満期に指定され,この夜は〈手形の夜〉layla al-barā’と呼ばれた。手形決済の慣行は,イスラム世界において遅くとも10世紀以降に高度の発達を遂げるが,それはヨーロッパの為替の発達に影響を及ぼしたことが想定される。

→手形

執筆者:佐藤 圭四郎

出典 株式会社平凡社「改訂新版 世界大百科事典」改訂新版 世界大百科事典について 情報

日本大百科全書(ニッポニカ) 「為替」の意味・わかりやすい解説

為替

かわせ

exchange

隔地者間の金銭上の債権・債務の決済、あるいは資金移動を、現金の輸送をすることなく、第三者である金融機関を介して行う仕組みである。金融機関にとって為替業務は、預金、貸出と並ぶ固有業務の一つとされている。

[太田和男]

歴史

こうした為替の仕組みは、ヨーロッパでは12世紀ごろにイタリアを中心とする地中海沿岸の都市で、バンコbancoとよばれる両替商によって行われ始めた。当時イタリアの商業の発達は目覚ましく、貿易も盛んであったが、隔地間取引の決済に貨幣を輸送することは不便であり、危険でもあったからである。さらに12~13世紀の十字軍遠征による人員、物資の大量移動に伴う遠隔地取引の増加によって為替はいっそうの発達をみた。

日本における為替の起源は、鎌倉時代にまでさかのぼることができる。当初は「かわし」とよばれ、その仕組みは、依頼人が割符(さいふ)屋に金銭や米を渡して割符とよぶ為替手形を受け取り、この手形を支払指定地で支払人に渡し、引き換えに金銭や米を受け取るものであった。江戸時代になると、大消費地江戸と、全国的な商業中心地大坂とを結んで資金決済を行う「江戸為替」が急速に発達し、今日の為替の仕組みの原型が完成した。この時代の為替業務は両替商によって行われており、とくに1691年(元禄4)に幕府から御為替御用達の指定を受けた、いわゆる御為替十人組と三井、越後(えちご)屋などが中心となっていた。明治に入ると、1869年(明治2)に東京、横浜、大阪など8か所に為替会社が設立され、為替業務のほかに紙幣の発行、預金・貸付業務をもあわせて行ったが、その後の銀行制度の整備とともに、為替業務は主として普通銀行が担うようになった。

[太田和男]

種類

為替は、取引の性格によって次のように分類される。

(1)資金の決済が国内で行われる場合を内国為替、国際間で行われる場合を外国為替という。

(2)資金の流れによって分類すれば、資金を債務者から債権者に送金する送金為替(並為替)と、資金を債権者が債務者から取り立てる取立為替(逆為替)とに分けられる。送金為替には、送金小切手によるものと振込みによるものとがあるが、現在、全為替取扱い量の多くは振込みである。また、この送金為替にはそれぞれ電信扱いと文書扱いとがある。

(3)為替取引の相手方が、同一金融機関内であるときには本支店為替、他行店舗である場合には他行為替という。

[太田和男]

仕組み

為替取引の当事者としては、送金為替の場合には、依頼人、仕向(しむけ)銀行、被仕向銀行、受取人が存在し、取立為替の場合には、債権者(取立依頼人)、委託銀行、受託銀行、債務者(支払人)が存在する。為替取引には、依頼人と銀行との間の取引と、仕向銀行と被仕向銀行、委託銀行と受託銀行との間の取引とがあるが、法律的には、いずれも民法上の委任もしくは準委任と解釈されている。

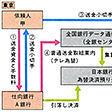

〔1〕送金為替の仕組み まず、送金小切手による場合の仕組みをみてみよう。この送金小切手による方式は、受取人と被仕向銀行との間に取引関係がないときなどに用いられることが多い。依頼人甲が受取人乙に送金する場合の仕組みを示す。(1)甲は仕向銀行A銀行に送金資金と手数料を持参して、(2)送金小切手を受け取る。(3)甲は乙あてに送金小切手を郵送する。(4)A銀行は、被仕向銀行B銀行に対して、全国銀行データ通信システム(全銀システムと略称)利用のテレ為替によって、送金小切手が呈示されれば支払ってもらいたい旨、普通送金取組案内を発信する。(5)乙は、甲から受け取った送金小切手をB銀行に呈示して、(6)現金を受け取る。

次に振込みによる方式であるが、これは、受取人が被仕向銀行に普通預金、もしくは当座預金の口座を有していることが前提となる。その仕組みは次のとおりである。(1)振込人甲は、A銀行に対し、受取人乙の取引銀行の口座に為替資金を入金するように依頼する。(2)仕向銀行A銀行は、被仕向銀行B銀行に対し、乙の預金口座に入金するよう通知する。(3)B銀行は乙の口座に入金する。この振込み方法には、文書交換による文書振込みと郵便により振込み票を授受するメール振込みとからなる文書為替と、全銀システム利用のテレ為替による振込みとがある。なお、複数件の振込みをまとめて1枚の振込み依頼書により行うものを総合振込みという。

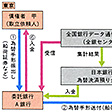

〔2〕取立為替の仕組み 代金取立ての方式には、個別取立て、集中取立て、期近手形集中取立て(期日が切迫した手形の集中取立て)があるが、ほとんどは手形集中センター(集手センター)利用の集中取立てにより行われる。甲が遠隔地の乙に対して商品を販売した場合の代金取立ての仕組みを示す。(1)債権者(取立依頼人)甲は為替手形を振り出し、それを取引銀行A銀行に渡して、債務者(支払人)乙からの代金取立てを依頼する。(2)委託銀行A銀行は、それを自行の集手センターに送付する。委託銀行の集手センターは、受託銀行B銀行に対し、為替手形を郵送して代金取立てを依頼する。(3)取立ての依頼を受けたB銀行の集手センターは、手形を各受託店に送付する。各受託店は、直接あるいは手形交換などによって乙に手形を呈示し、(4)代金取立てを行う。(5)B銀行の集手センターは、取り立てた代金を全銀システムを通してA銀行の集手センターあてに資金付替(つけかえ)をする。(6)A銀行は取立依頼人甲の口座に入金する。この場合、甲は乙への送荷を運送業者に委託し、貨物引換証や船荷証券などを受け取り、これを担保として為替手形を振り出すのが通常である。なお、甲と乙との取引が国際間に及んでいる場合には外国為替となる。

[太田和男]

為替取引契約

このような為替取引を行う場合、事前に契約なしに他の金融機関あてに送金案内、振込み通知の発信、あるいは取立てのための為替手形を送付しても、相手金融機関を拘束する権利は生じない。そこで、他の金融機関と為替取引を行おうとする場合には、事前に契約が必要となる。これが「為替取引契約」であり、この契約の相手方をコルレス先とよんでいる。日本の全国銀行内国為替制度における加盟銀行間の為替取引は、「内国為替取扱規則」に基づいて行われており、この取扱規則を遵守する旨の念書を提出することをもって、全加盟銀行の間で為替取引契約が締結されたものとして扱っている。

[太田和男]

為替貸借の決済

日本の全国銀行内国為替制度における仕向銀行と被仕向銀行の為替貸借の決済は、テレ為替による分については、電文に基づいて全国銀行データ通信センター(全銀センターと略称)で集計され、為替取引の当日午後5時、日本銀行の本支店にある各加盟銀行の当座預金口座から引落しあるいは入金することにより行う。また、文書為替のうちの交換振込みによるものは、手形交換で決済される。

[太田和男]

外国為替

為替取引が国際間で行われる場合を外国為替といい、その原理は内国為替と同じである。しかし、外国為替の場合は、貨幣制度を異にする国の間の取引であるから、為替相場の変動や為替政策上の制約などを受ける。日本では、従来、外国為替業務を扱うには大蔵省の認可が必要であったが、1998年(平成10)4月の外国為替及び外国貿易法(改正外為(がいため)法)施行で自由化された。

[太田和男]

『全国銀行データ通信センター編『Q&A新しい内国為替実務』(1995・金融財政事情研究会)』▽『松本貞夫著『実務内国為替入門』(1995・金融財政事情研究会、きんざい発売)』

ブリタニカ国際大百科事典 小項目事典 「為替」の意味・わかりやすい解説

為替

かわせ

exchange

出典 ブリタニカ国際大百科事典 小項目事典ブリタニカ国際大百科事典 小項目事典について 情報

百科事典マイペディア 「為替」の意味・わかりやすい解説

為替【かわせ】

→関連項目郵便為替

出典 株式会社平凡社百科事典マイペディアについて 情報

山川 日本史小辞典 改訂新版 「為替」の解説

為替

かわせ

中世では「かわし」。遠隔地間の取引・貸借の決済を行う際,現金にかえて手形・小切手などの信用手段を用いる方法。すでに鎌倉時代には為替(かわし)・替米(かえまい)・替銭(かえせん)と称して実施され,この手形を割符(さいふ)とよんでいた。発達するのは江戸時代で,とくに大坂・京都・江戸などの両替商が中心となる。幕府や諸大名は蔵物(くらもの)を大坂で換金し,大坂の両替商から江戸の両替商にあてて振り出した為替手形にかえ,江戸の両替商から支払いをうけて,幕府財政や江戸屋敷の費用をまかなった。この場合,江戸は大坂に対し受取勘定となるが,商品代金の場合は大坂から江戸への下し荷が多く,大坂が受取勘定となった。この為替は,大坂では江戸為替,江戸では上方為替という。ただし,商人間の代金取立手形は,振出日と支払日の間にある1カ月程度の期間に手形の売買が行われた。この際,金銀相場の変動により手形の額面金額と相場金額に差が生じ,利鞘(りざや)の支払いが行われた。これを為替打歩(うちぶ)といい,金融業者の投機心をあおることになった。

出典 山川出版社「山川 日本史小辞典 改訂新版」山川 日本史小辞典 改訂新版について 情報

旺文社日本史事典 三訂版 「為替」の解説

為替

かわせ

「かわし」とも読む。鎌倉中期から行われ,替銭 (かえせん(かえぜに)) ・替米 (かえまい) の両者を通じて「かわし」といわれた。江戸時代にはほとんど現在と同様な形式を備え,大坂〜江戸間(江戸為替)が最も盛んで,京都〜大坂間(京為替),そのほか大坂・江戸を中心に各地との間で行われた。両替屋・飛脚問屋が中心となり運営された。

出典 旺文社日本史事典 三訂版旺文社日本史事典 三訂版について 情報

世界大百科事典(旧版)内の為替の言及

【鎌倉時代】より

…問丸は元来荘園領主のために年貢輸送,保管,委託販売にあたる荘官であったが,一般商品をもあつかうようになり,商人的性格を強めた。日宋貿易で輸入された宋銭がしだいに流通し,訴訟費用・年貢米の輸送,貸借の決済を安全迅速に行うための為替もさかんになり,年貢を貨幣にかえて納めさせる銭納も多くなり,高利貸業者として借上(かしあげ)があらわれた。貨幣経済の発達に対応できず,所領を失って困窮する御家人がふえ,幕府体制を動揺させた。…

【票号】より

…中国の旧式為替銀行で,別に匯兌荘(わいだそう),票荘ともいうが,山西商人の経営するものが有力であったから,山西票号として知られる。古くから商業の発達していた中国では,この種の業務も古くから存在したはずであるが,文献的に確実なのは19世紀初め,山西省平遥県に本店をもつ日昇昌が最初である。…

【利子】より

…また定められた期限に返済が行われなかったとして,損害補償金の名目で利子が取得されることもあった。このような方法のうちで商業活動にとって最も重要であったのは,為替(外国為替)であった。これは,現地の貨幣を受け取ったものが外地において外国貨幣で返済するものであり,利子は両通貨の換算率の中に含まれる。…

【両替】より

…中心は本両替で享保(1716‐36)ころには三百数十軒,嘉永期(1848‐54)には3分の1に漸減した。本両替はおもに資金の預り,商人貸,大名貸,各種手形(振差紙,為替,預り,振出,約束,大手形,蔵預り)の発行,幕府・諸藩の公金取扱い,諸藩の掛屋,蔵元などの任に携わり(鴻池家のように新田開発を行う者もいた),本来的な金銭両替はあまり行わず(十人両替も同様),小両替がこれにあたった。これら以外で特殊なものには堂島その他の米市場と結びつき,米商人の資金・帳合米商内(ちようあいまいあきない)証拠金の預りや米売買書による委託代金徴収を行った米方(こめかた)両替(遣来(やりくり)両替)および商品・蔵荷証を担保に貸付けをする入替(いれかえ)両替があった。…

※「為替」について言及している用語解説の一部を掲載しています。

出典|株式会社平凡社「世界大百科事典(旧版)」

関連語をあわせて調べる

春になって暖かくなりかけた頃、急に寒さが戻って、地面などがまた凍りつく。《 季語・春 》[初出の実例]「七瀬御秡 同晦日也。〈略〉雪汁いてかへる」(出典:俳諧・誹諧初学抄(1641)初春)...