1999年1月1日発足したヨーロッパ通貨統合により、新たにヨーロッパの共通通貨として登場した通貨名。

ユーロは、実質的には1979年に発足したヨーロッパ通貨制度(EMS)で創設されたヨーロッパ通貨単位ECU(エキュ)を受け継いだものである。EMSの為替(かわせ)相場機構(ERM)は、加盟国通貨間の為替相場を狭い変動幅(2.25%)のなかで安定させ、将来それを固定相場とし、それによって共通通貨に移行させようという意図のもとで進行した。各国通貨は、それぞれECUに対して中心レートを定め、それに基づいて各通貨相互間の中心レートを決定した。

ECUは、EMS加盟国12か国の通貨を一定の比重で取り入れた複合通貨(通貨バスケット)と観念され、それは計算単位だけでなく、加盟国の支払準備や相互の決済通貨として利用され、また民間でも債券発行の通貨単位として利用されていた。

1991年12月マーストリヒト条約が成立し、通貨統合への具体的なスケジュールが決まった。そして1993年11月に、ECUの通貨構成比率が固定された。1993年11月ヨーロッパ共同体(EC)にかわってヨーロッパ連合(EU)が発足。ヨーロッパ通貨機関(EMI、ヨーロッパ中央銀行の前身)が設立され、さらに1995年12月「ユーロ」という統合通貨名が決定された。1998年5月のヨーロッパ特別首脳会議で、1999年に始まる通貨統合に参加する11か国が決定され、さらに2001年よりギリシアが加わり参加国は12か国となった。2001年時の参加国は、ベルギー、ルクセンブルク、ドイツ、スペイン、フランス、アイルランド、イタリア、オランダ、オーストリア、ポルトガル、フィンランド、ギリシアである。その後、2007年1月にスロベニア、2008年1月にマルタとキプロス、2009年1月にスロバキア、2011年1月にエストニア、2014年1月にラトビア、2015年1月にリトアニアが参加し、2019年1月時点で19か国となっている。なおイギリス、スウェーデン、デンマークは国内世論の支持を得られなかったなどの理由で参加していない。

ユーロはヨーロッパ中央銀行(ECB)と加盟国の中央銀行によって発行される。1999年1月に非現金取引(銀行勘定のみ)にユーロが導入され、1998年末のECU対参加国通貨の相場がそのままユーロ対参加国通貨の換算比率として固定された。さらに2002年1月からユーロの現金、すなわち紙幣と硬貨の流通が始まり、同年2月末に参加国の旧通貨は失効、通貨統合が完成した。以下、ユーロ参加国のグループを「ユーロ圏」とよぶことにする。

ユーロが流通する国の国内総生産(GDP)は2007年で6兆5000億米ドルにのぼり、アメリカの13兆8000億米ドルに次ぐ大きい市場であり、それに伴いユーロは米ドルに次ぐ国際通貨として国際決済、国際金融および国際準備に大きい役割を果たすようになっている。

なお、ユーロ圏に参加していないEU参加国およびそれ以外で自国通貨をなんらかの形でユーロに結び付けている諸国とその為替相場制度を以下に示す。「ERM2」はユーロと自国通貨の中心相場を決め、その上下に変動幅を設け、その範囲に相場を維持している国、「CB」はカレンシー・ボード、対外受払いに当局はユーロを定価で売買する国、「PEG」はユーロとの中心相場に対し、1%以内の変動幅で安定させるか、あるいはもっと広い範囲内で随時介入する場合がある国、「ユーロ化」はユーロを国内通貨として流通させる国、「変動制」は市場の変動に任せる国となっている。

(1)ユーロ圏未参加のEU諸国

ERM2:デンマーク

CB:ブルガリア

PEG:ハンガリー、チェコ、ルーマニア、クロアチア

変動制:イギリス、スウェーデン、ポーランド

(2)ユーロ加盟候補国または潜在的候補国

ユーロ化:モンテネグロ

CB:ボスニア・ヘルツェゴビナ

PEG:マケドニア(現、北マケドニア共和国)、セルビア

変動制:アルバニア、トルコ

(3)その他

ユーロ化:コソボ、サン・マリノ、モナコ、アンドラ

PEG:(a)西アフリカ経済通貨同盟(UEMOA)参加のベナン、ブルキナ・ファソ、コートジボワール、ギニア・ビサウ、マリ、ニジェール、セネガル、(b)中部アフリカ経済通貨共同体(CEMAC)参加のカメルーン、中央アフリカ共和国、コンゴ共和国、赤道ギニア、ガボン

[原 信]

ユーロが共通通貨として自国内で流通している国家のグループをユーロ流通領域Euro Areaあるいはユーロ圏とよび、一つの統合された経済領域として扱われている。このユーロ圏に参加するのは、EU加盟国で以下の条件を満たした国のみが認められる。

すなわち(1)消費者物価指数で計ったインフレ率がもっとも低い3か国の平均値を1.5ポイント以上上回らないこと、(2)長期金利がインフレ率のもっとも低い3か国の長期金利の平均を2%ポイント以上上回らないこと、(3)財政赤字がGDPの3%以下であること、(4)政府の債務残高がGDPの60%以下であること、(5)その国の通貨が最低2年間切下げあるいはそのような危機にあうことなく前記のERMの変動幅内に収まっていることである。しかし現在の参加国の例では(1)と(2)が重視され、(3)、(4)には比較的寛容であった。

ECBはユーロ圏全体の中央銀行としてユーロを発行流通させる。ECBには総裁以下計6人の役員会があり、それにユーロ参加国の中央銀行総裁(2009年時点で16人)が加わって、政策理事会を構成し、金融政策の決定を行い、各参加国中央銀行が実施する。また現在ユーロ圏に参加していないEU参加国の中央銀行総裁も加えた一般理事会をあわせて全体の仕組みをヨーロッパ中央銀行制度(ESCB)とよぶ。この体制はEU内の最大国家であるドイツ連邦銀行(ブンデスバンク)の強い対政府独立性と物価安定を最優先とする政策を実質的に受け継いだといえよう。

ユーロの外国為替政策はEUのヨーロッパ委員会またはECBの勧告に基づきEUの閣僚理事会が基本的な為替相場制度と相場政策を決定する。現在決まっていることは、ユーロは変動相場制度で、特定の水準あるいは相場圏にかかわらないことである。

ECBは参加国から提供された外貨準備を保有し(2008年4月末で2349億ドル)、自らまたはその指示で参加国中央銀行が為替市場に介入することができる。しかしECBの中心的使命は「物価安定」ないしインフレ抑制であり、為替市場介入もそれに貢献するか少なくとも阻害しない場合に限定される。たとえば物価上昇が進む可能性があるとき、ユーロ相場の下落を抑える介入は可能だが、国内不況のとき輸出促進のためユーロ相場の上昇を抑える介入はむずかしいことになる。

なお、為替相場に直接関連はないが、1996年EUの閣僚理事会で合意された「安定成長協定」Stability and Growth Pact(SGP)で、ユーロ発足後GDP成長率が前年比0.75%を超えて減少した場合を除き、GDP比3%を超えてはならない。超えた場合は罰金を積み立てることとなっている。もっとも2005年3月の改定で、緩和措置もとられたが、とにかくインフレ抑制の基本は貫かれ、ユーロおよびその発行者ECBの信頼が保たれるように図られている。

[原 信]

ユーロ導入で、ユーロ圏内の商品貿易や資本交流は為替相場リスクの消滅を含めたコスト低減で、顕著に拡大した。また圏外との貿易でも、輸出企業の競争力強化で輸出の伸長した部門があり、またそのような部門への圏外からの直接投資も増加した。

一方、通貨としてのユーロは、ドイツ・マルクほか17の旧国民通貨にかわり、大きな経済背景をもつ国際的通貨として登場した。

外国為替市場では、全取引の80~90%は、一方が米ドルだが、ユーロは37~38%と、かつてのドイツ・マルクの比率を超えている。そして米ドルとユーロの組み合わせは全取引の27~30%と、市場の中心的な取引として安定した比率を保っている。したがって米ドル対ユーロの為替相場は、市場の最重要相場として、往年の米ドル対英ポンド、米ドル対ドイツ・マルク相場が果たした役目を担っている。

ではユーロは国際的通貨として、どれだけ利用されているか。まず、ユーロ圏対圏外の財貨およびサービス取引の決済ないし仕切り通貨としてユーロはおおむね50~60%の安定した比率で利用されている。しかしそのなかで、前述のユーロ圏未参加のEU諸国およびその他の自国通貨をユーロに結び付けまたは関係づけている諸国との取引では前記の比率より一段と高い。逆にそれ以外の地域とでは、はるかに低い。

さらにユーロ圏が関与しない第三国間の取引の場合、ユーロを利用されるのはやはり前述の諸国間の場合が大部分で、それ以外の地域間では従来どおり米ドルが圧倒的な比率を保持している。

また原油のように米ドルだけが利用される場合もあり、ユーロは経常取引では国際通貨として数字的に第2位の地位を確保したにとどまり、米ドルとの差はなお大きい。

では国際金融通貨としてのユーロの地位はどうか。長期、短期を含めた国際債券(資金調達者が自国通貨でない通貨で国際市場で発行する債券)の発行残高は、1999年の1兆5000億ドルから2006年の7兆2000億ドルに増加したが、この間米ドル建ての比率は45%前後と安定していたのに対し、ユーロ建ては21%から31%と増加した。しかし非ユーロ圏のEU諸国や近隣ヨーロッパ諸国による発行がほぼなかばを占め、経常取引の場合と同様ユーロのローカル色は否定できない。ただアメリカやオフショア市場(域外市場)でのユーロ建ての比率は徐々に増えている。またユーロはドイツ・マルクなどユーロ圏の旧通貨にかわり圏外諸国の公的外貨準備の一部となっている。とくに前述のユーロ圏未参加のEU諸国およびその他の自国通貨をユーロに結び付けまたは関係づけている諸国(約40か国)はユーロを主たる外貨準備として保有している。国際通貨基金(IMF)の統計では、世界全体の公的外貨準備のうち、2000年末は米ドル71%およびユーロ18%であったが、2008年3月末には米ドル62%、ユーロ27%とそれぞれ変化している。工業国より新興国のほうがユーロの比率がやや高い。しかし21世紀になってから両通貨の比率は、6対3という形で安定している。

[原 信]

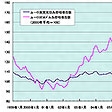

ユーロ対米ドル相場は前記のように現在為替市場でもっとも中心的な相場で、市場で一番に決定される相場となっている。発足以来のその動きをたどってみよう。

1999年年頭、1ユーロあたり1.19米ドルで始まったが、徐々に値を下げ、2000年10月には0.827米ドルを記録(2009年3月時点までの最低値)、その前後に米欧日の協調またはECB単独のユーロ買いの市場介入が行われた。ユーロ軟調の原因は、圏内の景気が予想以上に悪く、原油価格の上昇や東欧のコソボ問題も絡み、またインフレ警戒でECBが政策金利を引き上げたのが景気にマイナスとみられたことなどである。

その後しばらくその水準の前後で小幅に動いたあと、ユーロは上昇に転ずる。それはアメリカ側の事情が強く働いている。2001年9月のアメリカ同時多発テロ事件は、そのときは短期の影響ですんだが、やがてその後の国際政治上、アメリカの立場を弱め、ドル安の基底の一つとなる。2002年にはエンロン、Kマートなど大手企業の倒産が相次ぎ、アメリカ経済に対する不安感が高まり、2003年にはイラク戦争が勃発(ぼっぱつ)、2004年末には、1.363米ドルと、それまでの最高を記録、その後アメリカの金利上昇や、フランス、オランダが国民投票でEU憲法を否決したことなどでしばらく1.2米ドル台で低迷したのち、ふたたび上昇に向かい、2008年6月には1.599米ドルに達した。このようなドル安の背景には長年にわたるアメリカの経常収支の赤字の累積があり、それはアメリカへの資本流入でまかなわれたが、それがいつまで継続できるかという不安があった。それに加えて原価格の上昇、そして2007年夏以降顕著となったアメリカのサブプライムローン問題が国際金融資本市場の危機を招き、米ドルの下落は加速した。米欧日の金融当局の緊急の対策や原油価格の反落で、ドル安はやや挽回(ばんかい)したが、しかしヨーロッパもこの危機の影響を大きく受けたとされ、ユーロ相場も不安定となり、2008年9月以降急落した。同年末の時点で円を除く他の通貨とともに対米ドルでは年間最低の水準にある(1ユーロ=1.3米ドル)。同年末の時点で為替相場、金融資本市場、商品市場すべてが不安定で変動が大きい。20世紀末から21世紀にわたっての先進国の景気停滞による余剰資金が短期の利益を求めて自由化された世界市場を動き回っており、世界の為替市場の1日平均の取引額は3兆ドルである。ユーロ相場は実需よりむしろこのような短期資金によって当分不安定な動きを続けるであろう(図)。

[原 信]

ユーロ導入は大きな挑戦である。圏内の諸国の経済状況がみな同じ方向に向かってゆけば成功といえよう。しかし成長志向の国は限定された財政政策だけでは経済運営は厳しい。また対域外輸出を重視する国はユーロ相場の動向に他国以上の関心を示すだろう。

次に、EU加盟国でユーロ圏未加入の国、とくにイギリスの態度が注目される(ただし、2016年6月に行われた国民投票の結果により、2019年6月時点で離脱に向けて交渉中)。加入による損得を考えつつ、大陸より一歩距離を置く政策も捨てきれない。しかしやがては加入することが期待され、それにより、世界最大のロンドン金融資本為替市場の存在と、英ポンド国際通貨としての伝統をユーロが受け継ぐことでユーロの国際的地位は大いに高まるであろう。

最後に前述のような為替相場とくにユーロ対米ドル相場の安定を図るための国際協調の強化が望ましい。

[原 信]

『松浦一悦著『EU通貨統合の新展開』(2005・ミネルヴァ書房)』▽『田中素香著『拡大するユーロ経済圏――その強さとひずみを検証する』(2007・日本経済新聞出版社)』