金融(読み)キンユウ(その他表記)finance

精選版 日本国語大辞典 「金融」の意味・読み・例文・類語

きん‐ゆう【金融】

- 〘 名詞 〙 金銭の融通。特に、経済社会での資金の貸借、または、需要と供給の関係。

- [初出の実例]「金融に金融会社あり」(出典:東京曙新聞‐明治一一年(1878)一〇月一日)

日本大百科全書(ニッポニカ) 「金融」の意味・わかりやすい解説

金融

きんゆう

finance 英語

Finanz ドイツ語

finance フランス語

金融とは金融市場における資金の需要と供給の調整をいう。

金融システム

金融システムは、資金余剰部門から、いかにして資金不足部門へと資金を流していくかということに関する一つのシステムである。

大部分の個人家計は、一定期間をとると、所得よりも消費のほうが小さいから、その分だけ貯蓄を増加させるという行動をとる。しかし、なかには住宅投資をまかなうために住宅ローンを借り入れなくてはならない、つまり資金不足に直面する家計もある。このように種々のタイプの個人家計が現実にはあるが、それを集計すると、結局、所得より消費支出のほうが小さい資金余剰部門、つまり、貯蓄超過部門となる。

次に企業部門をみると、企業の経営活動を通じて手元に保有する留保利益と比較して、実物投資(在庫投資、設備投資)のほうが多い企業と少ない企業とがある。景気が上昇局面にあり、売上高が伸びて利益の大きいときの企業は、生産規模を拡大するための設備投資も大きくなるため、投資が留保利益を上回ることとなり、その分だけ借り入れなければならない。また、巨大企業のなかには、莫大(ばくだい)な留保利益をあげていて、活発な実物投資をしてもなお資金に余剰が生まれる、貯蓄超過の企業も存在している。つまり、企業のなかには社内の留保利益でそのときの実物投資をまかなう、いわゆる自己金融力の高いものもある。しかし、企業部門全体でみれば、資金不足の状態にある、投資超過部門ということになる。

以上は家計や企業のような民間部門の資金循環であるが、公共部門も資金循環において重要な役割を演じている。公共部門には中央政府(国家財政)、政府関係機関、地方公共団体(地方財政)が含まれるが、それぞれ国債、機関債、地方債といった債券を発行するなどして、行政サービスの提供や公企業活動において生ずる不足分の資金を調達している。

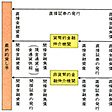

マクロ的に、それぞれの部門がどのような金融取引を、ある一定期間において行ったかを推計して、一つの勘定で示したものを「資金循環表」flow of funds accountとよび、日本では日本銀行がこれを作成している。現在ではそれを日本銀行のホームページで閲覧することができるほか、その解説書が公刊されている(日本銀行調査統計局経済統計課著『入門 資金循環――統計の利用法と日本の金融構造』(2001・東洋経済新報社))。基本的には個人部門(家計部門に個人企業分を加えたもの)は資金余剰となっており、法人企業部門(企業部門から個人企業分を差し引いたもの)や公共部門(中央政府と政府関係機関および地方公共団体)は資金不足となっている。このほかに金融部門や海外部門の資金過不足を加えないと、厳密に資金余剰分と資金不足分は一致しないが、ともあれ、国内経済部門だけをみれば、個人部門から法人企業部門や公共部門への資金の流れを媒介する役割を、金融システムが果たしているといえる。日本の高度成長期においては法人企業部門が主要な資金不足部門であったが、昭和50年代に入ってからは、公共部門とくに中央政府が主要な資金不足部門となった。平成以降では、個人部門が資金余剰部門であることに基本的に変わりはないが、法人企業部門の資金不足は改善の傾向がみられ、反対に公共部門の資金不足は深刻化の度合いを増している。

[原 司郎・北井 修]

直接金融と間接金融

以上、国内各経済部門の資金の過不足を通じて金融システムの性格を説明してきたが、現実には法人企業部門や公共部門からも金融システムに資金が流入してくるし、個人部門も消費者ローンや住宅ローンの形で資金を借り入れる。さらに、海外部門から国内の証券への投資という形などをとって資金が国内に流入してくるし、反対に日本の国内居住者による外国の証券への投資などを通じて海外に資金が流出する。

このように金融システムに供給される資金も需要される資金も多様化してきているが、限られた資金をなんらかの仕組みで有効に配分することが必要となる。その場合、金融システムにおいて、もっとも効率的に資金配分を行うためには、貸し手(供給者)と借り手(需要者)との間に資金の価格(金利)をめぐって有効な競争が行われることが望ましいといえる。そのためには、貸し手と借り手との間に市場機構を設けて、そこで競争が展開されることが必要となる。貸し手は、金利が高くなればなるほど資金の供給量を増加させるであろうし、一方、借り手は、金利が低くなればなるほど資金の需要量を増加させるであろう。そして、両者の均衡する水準の金利で、資金の供給量と資金の需要量が一致する。つまり、多くの借り手のなかで、もっとも効率性の高いものから順次資金の配分を受けることができるという意味で、資金配分の効率性を発揮することができる。

しかし、金融市場ではつねに直接、借り手と貸し手が交渉し、それぞれの需要を満たす条件があるとはいえない。貸し手の供給する資金と借り手の需要する資金の規模、両者の貸借する期間が異なっているし、また、現実に借り手と貸し手の間には情報の格差(情報の非対称性)が認められ、そのような状況下で貸し手が借り手を信用できるということが大前提となるからである。そこで、このような市場における不完全性をカバーする意味で、金融機関が両者を仲介する方法がとられる。つまり、一度貸し手の資金は巨大なタンクである金融機関に集められ、そこで標準化されたうえで、間接的に借り手に供与されることになる。この場合、金融機関は信用を仲介するだけでなく、資金の規模、貸借の期間の調整を行う。そして、このように金融機関が仲介したほうが、かえって資金の流れを効率的に行うことが可能となる場合が出てくる。とくに、日本では後述する政府系金融機関などの公的金融仲介の比重が高く、高度成長期など資金需要が旺盛(おうせい)であった局面において公的金融仲介は、民間の金融仲介を補完し、効率的な資金配分に寄与した。

金融市場を通して直接、貸し手から借り手に資金が供給される方式を直接金融direct finance、金融機関を仲介とする方式を間接金融indirect financeという。ただし、金融機関が市場へ出向いて債券や株式を購入することによって資金を運用するのも間接金融のなかに入れることから、市場機構を通ずるものと金融機関を通ずるものとの区別と、直接金融と間接金融の区別はかならずしも一致しない。日本の金融システムにおいては、間接金融の比重が非常に高いのがこれまでの特徴であったが、最近は徐々に直接金融の比重が高くなってきている。なお、伝統的に「直接金融=証券・保険、間接金融=銀行」という図式でとらえられるが、近年進められている日本の金融制度改革政策によって、銀行と証券の業務障壁は取り除かれる方向にある。実際、学界では従来型の間接金融と区別して、投資信託や証券化商品など、市場型の取引を用いた間接金融を「市場型間接金融」とよぶようになっている。

次に金融機関のきわめて重要な機能として、金融システムにおける通貨の供給をあげることができる。通貨には、中央銀行が供給する現金通貨と、商業銀行が供給する預金通貨(要求払預金)、準通貨(貯蓄性預金)とがある。中央銀行と商業銀行は通貨を新たに創造して金融システムに供給しているから、金融部門全体としてみると資金余剰であり、とりわけ、近年はゼロ金利政策と資金需要の低迷という状況も重なり、個人部門と同様の大幅な貯蓄超過主体ということになる。また、金融機関のなかには、中央銀行、民間金融機関(銀行などの預金取扱い金融機関、証券会社や保険会社などの非預金取扱い金融機関)、公的金融機関などが含まれていて、一つの制度としての体系をなしている。日本の金融組織は現在、(1)預金取扱い金融機関としての普通銀行に加え、三つの分野(長期金融機関、協同組織金融機関、協同組織金融機関の中央機関)にそれぞれ専門金融機関(信託銀行、信用金庫・信用組合、農林中央金庫など)が置かれ、(2)その他の金融機関として、証券・保険・信用会社があり、(3)さらにそれらの民間金融機関を補完する目的をもつ公的金融機関(日本政策金融公庫、日本政策投資銀行、商工組合中央金庫など)から構成されている。

[原 司郎・北井 修]

金融資産の蓄積

以上、金融システムの仕組みを主として資金の流れに中心を置いて説明してきた。しかし、金融取引が貸借であることから、資金の流れとは反対に金融資産が流れることとなる。資金の需要者である借り手は債務者でもあり、資金を調達するために証券または借用証書を発行する。資金の供給者である貸し手は債権者でもあり、資金を運用するためにその金融資産を購入する。そして、金融取引が決済されるまでの間、金融資産、金融負債が金融システムに残るのである。たとえば、個人が国債を購入すれば、個人は国債の満期がきて償還されるまで国債という金融資産をもつこととなるし、反対に政府は国債発行残高だけの金融負債をもつこととなる。また、個人の貯蓄が一度銀行に預金され、銀行がその資金で国債を購入すると、個人には預金という間接金融資産(銀行には預金という間接金融負債)が、銀行には国債という直接金融資産(政府には国債という直接金融負債)が保有される。こうして間接金融は直接金融に比較して2倍の金融資産を生み出すこととなる。このようにフローとしての資金の流れは、金融システムに金融資産の蓄積(ストック)をもたらすのである。

金融資産は貨幣および貨幣に対する請求権を意味するのであるから、それは貨幣との間に代替性をもっている。金融資産残高が蓄積すると、貨幣と代替される金融資産が増加することになる。ちなみに、2008年(平成20)3月末時点の個人金融資産は約1390兆円を数える。日本の金融資産の深化が進み、また、IT(情報技術)の普及に伴う電子決済の導入、金融取引のグローバル化など、それらを取り囲む金融環境も大きな変化を遂げている。金融政策は貨幣量をコントロールすることを主要な課題としているが、容易に貨幣に転換する金融資産が蓄積することによって金融政策の運営に対する制約が大きくなることにも、関心を寄せる必要がある。

[原 司郎・北井 修]

『J・G・ガーレイ、E・S・ショウ著、桜井欣一郎訳『貨幣と金融』改訳版(1967・至誠堂)』▽『館龍一郎・浜田宏一著『現代経済学6 金融』(1972・岩波書店)』▽『蝋山昌一著『日本の金融システム』(1982・東洋経済新報社)』▽『寺西重郎著『一橋大学経済研究叢書 別冊 日本の経済発展と金融』(1982・岩波書店)』▽『館龍一郎・蝋山昌一編『日本の金融 Ⅰ 新しい見方』(1987・東京大学出版会)』▽『堀内昭義著『金融論』(1990・東京大学出版会)』▽『伊藤修著『日本型金融の歴史的構造』(1995・東京大学出版会)』▽『藪下史郎著『金融システムと情報の理論』(1995・東京大学出版会)』▽『清水啓典著『日本の金融と市場メカニズム』(1997・東洋経済新報社)』▽『岩田一政・深尾光洋編『シリーズ・現代経済研究15 財政投融資の経済分析』(1998・日本経済新聞社)』▽『村本孜編著『日本人の金融資産選択――バブルの経験とビッグバンの影響』(1998・東洋経済新報社)』▽『岩田規久男著『金融』(2000・東洋経済新報社)』▽『高木仁・高月昭年著『入門 日本の金融機関』(2000・東洋経済新報社)』▽『筒井義郎編『金融分析の最先端』(2000・東洋経済新報社)』▽『筒井義郎著『プログレッシブ経済学シリーズ 金融』(2001・東洋経済新報社)』▽『藤野正三郎・寺西重郎著『日本金融の数量分析』(2000・東洋経済新報社)』▽『本多佑三著『はじめての金融』(2000・有斐閣)』▽『岩本康志・齊藤誠・前多康男・渡辺努著『金融機能と規制の経済学』(2001・東洋経済新報社)』▽『日本銀行調査統計局経済統計課著『入門 資金循環――統計の利用法と日本の金融構造』(2001・東洋経済新報社)』▽『日本銀行銀行論研究会編『金融システムの再生にむけて――中央銀行員によるレクチャー銀行論』(2001・有斐閣)』▽『岡崎哲二・奥野正寛・植田和男・石井晋・堀宣昭著『戦後日本の資金配分――産業政策と民間銀行』(2002・東京大学出版会)』▽『古川顕著『テキストブック 現代の金融』第2版(2002・東洋経済新報社)』▽『日本銀行金融研究所編『新しい日本銀行――その機能と業務』増補版(2004・有斐閣)』▽『鹿野嘉昭著『日本の金融制度』第2版(2006・東洋経済新報社)』▽『池尾和人・財務省財務総合政策研究所編著『市場型間接金融の経済分析』(2006・日本評論社)』▽『随清遠著『銀行中心型金融システム――バブル期以降の銀行行動の検証』(2008・東洋経済新報社)』▽『白川方明著『現代の金融政策――理論と実際』(2008・日本経済新聞出版社)』▽『池尾和人著『現代の金融入門』(ちくま新書)』

改訂新版 世界大百科事典 「金融」の意味・わかりやすい解説

金融 (きんゆう)

finance

定義

金融とは〈お金の融通〉を短く言い表した言葉で,〈融通〉とは〈とどこおらずに通ずること〉という意味をもつ。〈通ずる〉というからには,一方から他方へ2人以上の人がかかわりあっているはずである。金融とは多数の経済主体からなる経済社会で,お金がとどこおることなく通じている現象をさすのである。

では,お金とは何だろうか。個人の日常生活では,お札やコイン(硬い表現では銀行券や硬貨)をいうのが普通である。まとめて現金といってもよい。現金は,ものやサービスなどの商品の購入に使われる。商品の流れとは逆に,商品の買手が売手に現金を手渡して,その交換の取引は完了する。ただ,ひとつの経済のなかで,現金をすべての経済主体がものやサービスの対価として受け取る。だから,それは一般的交換手段として機能している。さらに,日常生活ではあまり用いられないが,企業の間の取引では,銀行の当座預金が現金と同じような一般的交換手段として機能している。商品の買手は小切手という指図書を売手に引き渡す。売手はその指図書を銀行に持参すれば,所定の金額を取引相手の預金口座から自分の口座へ振り替えることができる。だから,現金と当座預金とが一般的交換手段といえるのであって,これらをまとめて貨幣ということが多い。そして,お金とは貨幣のことであり,金融とは貨幣が経済取引において一方から他方へととどこおりなく通ずることにほかならない,ということもできる。

しかし,お金を一般的交換手段である貨幣についてのみ限ってしまうのは,せますぎる。いま,商店が問屋から商品を購入したとしよう。購入と同時に,現金や小切手でただちに代金が支払われることもあるが,しばしば,一定期間(たとえば30日)後まで決済日を延ばすということが行われる。その場合,商店は所定の金額を所定の期日に支払うことを明記した証書(約束手形)を発行する。この手形振出しで,取引が完了したわけではないが,ともかく,商品が流れたことでは変りない。こうしたことが行われるのは,商店と問屋の間に信頼関係があるからである。そして,その商店の行った約束が信用できるとなれば,問屋は,必要ならば所定の期日以前に手形を銀行に持参し,一定の割引率で割り引いた金額の貨幣にかえることも可能である。期日がきたとき,銀行は所定の金額を手形振出人である商店(の預金口座)から回収する。このような手形の発行と流通もまた,一種のお金の融通である。手形は一種の借金証書であって,経済主体は手形以外にもさまざまな証書を発行して,お金を集める。株式,債券,約定借入書等がその代表である。そうすることによって,証書を発行した経済主体は,自分の収入以上にものやサービスへの支出を行うことができる。もちろん,これが可能であるためには,発行された証書をだれか他の経済主体が喜んで(あるいは自発的に)引き受けなければならない。それには,証書発行主体とは逆に,支出以上に収入がある経済主体が存在しなければならないし,証書発行主体から証書引受主体に十分な報酬が約束されなければならない。これらの条件が整い,証書の発行・引受けが円滑に行われれば,お金がとどこおりなく通ずることとなる。この場合,お金とは,一般的交換手段である貨幣である必要性はない。要するに,支出以上に収入のある主体から収入以上に支出を行う主体へ,現在の購買力が移転すればよいのである。このようにして,移転される現在の購買力を一般に資金という。そして,資金を(証書の発行で)入手する行為を資金調達,逆に資金を供給する行為を資金運用,さらに,さまざまな証書を媒介として資金が移転する取引を資金取引という。金融とは,資金をめぐるこれらの行為およびそこから派生するさまざまな経済現象の総称である。

金融においては,他の経済分野以上に,個々の経済主体の行為を律する社会的規範の役割が大きい。資金がとどこおりなく通ずるには,経済主体間に信用が確立していなければならないからである。貨幣が一般的交換手段として公共財の役割を果たすためにも,しかりである。その社会的規範は金融制度や慣行として具体化され,安定した存在であることが望ましい。だが,同時に,経済社会の基調が大きく変化する場合には,それに応じて,制度や慣行を改める適応力をもつことも,必要である。

経済的機能

金融の経済的機能を以下に述べる。(1)金融を通して,支出以上に収入のある主体から,収入以上に支出を行う主体へと資金が移転されるということは,経済全体として貯蓄がさまざまの投資(実物資本形成)に配分されるということである。すなわち,資金配分が行われる。(2)資金移転の結果として発行され,引き受けられた証書は,第三者に転売されることを通じて,その保有者に流動性を与える。証書によって流動性は異なるが,保有者はそれを売却して貨幣を入手することができる。経済全体の流動性も,中央銀行の保有する証書の売買による貨幣供給量(マネー・サプライ)のコントロールで調整される。(3)証書の発行者は保有者に報酬を約束する。その結果,利子や配当という形で,利潤所得の分配が行われる。これも金融のひとつの経済的役割である。(4)利潤は,すでに発生した所得を資金取引の際の契約にしたがって分配されるのだが,その資金取引は利潤の確定以前に行われなければならない。それゆえ,予想される将来の利潤が不確実であるとき(これが一般的だが),だれがどれだけ危険を負担するか,それは資金調達の方法,ひいては金融のあり方に左右される。金融は危険負担配分を決める役割を果たす。金融が以上述べた複数の役割を果たしていることは,多くの経済社会で共通している。しかし,それぞれの役割がどういう形態・方式でどのように具体的に実現されているかは,経済によって大きく異なる。たとえば,第2次大戦後の日本では間接金融方式(直接金融・間接金融)が支配的であったといわれる。これは,(1)の資金移転・配分の機能が,貯蓄と投資の間に金融機関が介在して,投資者(企業)の発行する証書を変形して貯蓄者(家計)の保有に向けるという方式に多くを依存したことを意味している。

執筆者:蠟山 昌一

出典 株式会社平凡社「改訂新版 世界大百科事典」改訂新版 世界大百科事典について 情報

ブリタニカ国際大百科事典 小項目事典 「金融」の意味・わかりやすい解説

金融

きんゆう

finance

出典 ブリタニカ国際大百科事典 小項目事典ブリタニカ国際大百科事典 小項目事典について 情報

世界大百科事典(旧版)内の金融の言及

【銀行】より

…銀行といっても,いろいろな種類の銀行があり,さまざまな金融業務をいくつも同時に兼ねて営業を行っている。すなわち,資金の受入れや取立て,送金,支払,貸付け,投資,ディーリング(既発行債券の売買),為替取引,貸金庫や信託などのサービス提供などの業務(のすべてあるいは一部)を営む企業組織が銀行である。…

※「金融」について言及している用語解説の一部を掲載しています。

出典|株式会社平凡社「世界大百科事典(旧版)」

関連語をあわせて調べる

春になって暖かくなりかけた頃、急に寒さが戻って、地面などがまた凍りつく。《 季語・春 》[初出の実例]「七瀬御秡 同晦日也。〈略〉雪汁いてかへる」(出典:俳諧・誹諧初学抄(1641)初春)...